Pożyczanie, czyli: umowa pożyczki - jak podpisać dobrą umowę pożyczki, na co zwrócić uwagę przy pożyczaniu pieniędzy?

Nadpłata kredytu hipotecznego - czy warto i kiedy najlepiej nadpłacać?

Wcześniejsza spłata kredytu to szansa na zmniejszenie bieżących wydatków oraz pomniejszenie kosztów zaciągniętego zobowiązania. Na Kapitalni.org wyjaśniamy w jakich warunkach warto to rozważyć, by zyskać możliwie najwięcej.

Odsetki ustawowe, czyli kapitałowe - najważniejsze informacje

Odsetki kapitałowe, które występują również pod nazwą odsetki ustawowe to forma wynagrodzenia za korzystanie z pożyczonych pieniędzy. Ich wysokość może wynikać bezpośrednio z umowy, ale jest regulowana przepisami polskiego prawa. W tym artykule wyjaśniamy m.in. jak liczyć oraz ile wynoszą odsetki ustawowe 2023.

Ustawa antylichwiarska 2023 a pożyczki prywatne - najważniejsze informacje

Tzw. ustawa o przeciwdziałaniu lichwie mająca na celu regulowanie sektora finansowego, zwłaszcza w zakresie pożyczek krótkoterminowych, wchodzi w życie partiami od grudnia 2022 roku. Odpowiadamy na pytanie, czy ustawa antylichwiarska 2023 działa wstecz, jakie regulacje i kiedy wchodzą w życie oraz gdzie można znaleźć jej pełny tekst.

Pożyczka od osoby prywatnej - czym jest i na co należy uważać?

Pożyczka prywatna to dla wielu szansa na prosty i szybki dostęp do gotówki. Wyjaśniamy na czym dokładnie polega, z kim można ją zawrzeć i jakie ryzyka oraz obowiązki niesie ze sobą umowa tego rodzaju.

Płatności odroczone – wygoda czy nieuświadomiona pożyczka? Wskazujemy potencjalne ryzyka.

Płatności odroczone to nowinka, silnie promowana przez największych operatorów na rynku handlu internetowego. "Kupuj co chcesz i płać do 30 dni później"- głoszą reklamy. Czy warto? Czy to bezpieczne? Wspólnie z Federacją Konsumentów postaramy się odpowiedzieć na te pytania.

Mieszkanie bez wkładu własnego - wyjaśniamy szczegóły programu

26 maja 2022 roku weszła w życie ustawa o gwarantowanym kredycie mieszkaniowym wprowadzająca program znany jako Mieszkanie bez wkładu własnego. Wyjaśniamy kto może z niego skorzystać oraz jakie musi spełnić warunki. W programie planowane są zmiany, które mają wejść w życie od 2023 roku.

Jakie informacje są w BIG oraz wpływ informacji pozytywnej i negatywnej

Ten, kto miał styczność z Biurem Informacji Gospodarczej, zapewne ma z tą instytucją negatywne skojarzenia. Na myśl przychodzi „czarna lista”, przez którą bank nie chciał udzielić kredytu, a dostawca internetu wie, od jakiego czasu zalegamy z alimentami. Tymczasem BIG to nie tylko dane o naszych długach. W swoich rejestrach posiada również informacje, pozwalające nam zwiększyć szanse na rynku, o ile tylko jesteśmy rzetelnymi płatnikami. O tym, jak BIG może nam ułatwić bądź utrudnić życie oraz jak korzystać z zawartych w nim danych dowiemy się w dalszej części artykułu.

Jak odzyskać pieniądze od dłużnika za pomocą ERIF?

Masz problem z dłużnikiem? Ignoruje Twoje telefony, a zamiast odkładać pieniądze na spłatę długu, bawi się na wakacjach życia? Dobrze wiemy, jak trudny może być proces windykacji. W tym artykule przedstawimy jeden ze sposobów, jak zwiększyć szansę na odzyskanie długu od swojego płatnika.

Raport ERIF - jak wygląda i jak go czytać?

Biuro Informacji Gospodarczej ERIF należy do międzynarodowej Grupy CRIF. Od 2003 roku działa na rzecz świadomości prawa dostępu do informacji gospodarczych. To jedyny BIG, który cyklicznie poddaje swoją bazę weryfikacji przez niezależną firmę audytorską. ERIF zajmuje się gromadzeniem i przekazywaniem informacji gospodarczych. Z jego pomocą możemy budować naszą wiarygodność finansową w oczach innych uczestników rynku. Jednocześnie jesteśmy w stanie dowiedzieć się o zadłużeniach, np. kontrahentów, z którymi planowaliśmy współpracę, aby uniknąć podpisania ryzykownej umowy. Wszystkie te dane możemy wyczytać z raportów udostępnianych przez ERIF. Jak wygląda taki raport i jak interpretować zawarte w nim dane wyjaśnimy w poniższym artykule.

Jak sprawdzić siebie w ERIF BIG i jak usunąć dane z rejestru dłużników?

Namówieni przez sąsiadkę, decydujemy się na zakup ekspresu do kawy na raty. Wszystko już gotowe – model wybrany, kwota rat wyliczona. Jednak wniosek o zakup ratalny zostaje odrzucony. Zastanawiamy się, w czym problem, próbujemy przypomnieć sobie, czy przypadkiem nie zapomnieliśmy zapłacić jakiegoś rachunku. A wystarczyło przed złożeniem wniosku sprawdzić dane na nasz temat widniejące w biurze informacji gospodarczej. W poniższym artykule przedstawimy, jak w kilku krokach sprawdzić siebie w BIG oraz jak pozbyć się niechcianych informacji na nasz temat, by w przyszłości uniknąć podobnych sytuacji.

Biuro Informacji Gospodarczej – wszystko, co należy wiedzieć

Zapewne każdy, kto ubiegał się kiedyś o kredyt lub pożyczkę, spotkał się z pojęciem Biura Informacji Gospodarczej, w skrócie zwanym BIG. Ta tajemnicza instytucja niejednemu stanęła na drodze do otrzymania samochodu w leasing czy zakupu telewizora na raty. W tym artykule przybliżymy Ci, czym jest BIG i czy faktycznie należy się go bać?

5 różnic między BIK a BIG

Niezależnie od tego, czy starasz się o kredyt, pożyczkę bądź inny produkt kredytowy w banku, ten zweryfikuje Twoją historię kredytową. Sprawdzając, jak spłacałeś swoje poprzednie zobowiązania, może założyć, czy jesteś wiarygodnym płatnikiem i czy można bezpiecznie pożyczyć Ci pieniądze. Twoją historię kredytową gromadzi Biuro Informacji Kredytowej oraz Biura Informacji Gospodarczej.

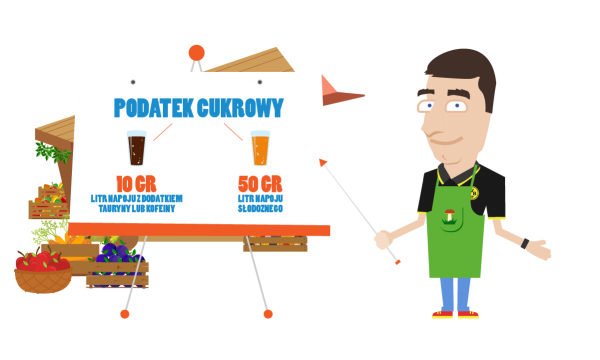

Podatek cukrowy - najważniejsze informacje

Ten, kto produkuje lub sprzedaje np. słodkie napoje gazowane, soki czy syropy, musi zapłacić od nich dodatkową opłatę. To tzw. podatek cukrowy, który w Polsce działa dopiero od początku 2021 r.

Co to jest informacja pozytywna i jakie są korzyści?

Rozważasz wzięcie kredytu czy pożyczki na remont, nowy telewizor lub samochód? Możesz być pewien, że bank lub firma pożyczkowa, sprawdzając Twoją zdolność kredytową, zgłoszą się po informacje o Tobie do biura informacji kredytowej lub biura informacji gospodarczej. Niewiele osób jednak zdaje sobie sprawę, że bazy BIK i BIG zawierają dane dotyczące zarówno zadłużenia konsumentów, jak i informacje pozytywne świadczące o ich rzetelności płatniczej. Jaka jest między nimi różnica?

Jak wyczyścić historię w BIK?

„Czyszczenie BIK” to hasło, którym posługuje się wiele firm próbujących wzbudzić przekonanie, iż wyspecjalizowały się w usuwaniu danych z Biura Informacji Kredytowej. Zanim odpowiemy na pytanie, czy usuwanie danych w ogóle jest możliwe, warto zapoznać się z podstawowymi zasadami, zgodnie z którymi dane trafiają do BIK i są tam przetwarzane.